Données sur les 12 derniers mois

Mises en vente

Les chiffres confirment malheureusement une crise d’une ampleur inédite : le nombre de logements mis en vente chute de 39 % sur 12 mois glissants (septembre 2023 à août 2024 vs septembre 2022 à août 2023).

Les mises en vente sont à l’arrêt sur la plupart des grands marchés métropolitains : -28 % sur Bordeaux Métropole (1.300 logements), -42% sur la métropole de Lyon (1.950 logements), -47% à Lille Métropole (800 logements), -66 % sur Montpellier Méditerranée Métropole (500 logements), -72 % sur Aix-Marseille-Provence (770 logements), -44 % sur Toulouse Métropole (1.920 logements), -50 % en Ile-de-France (9.135 logements).

En définitive, 53.380 logements neufs ont été mis en vente sur 12 mois glissants, contre 88.650 les 12 mois précédents, pénalisant le renouvellement de l’offre. En outre, le nombre de logements retirés du marché (programmes abandonnés ou mis en stand-by) a plus que doublé… pour représenter environ 15.000 logements sur la période, correspondant à un taux de retrait de 22 % des logements mises en vente.

Réservations

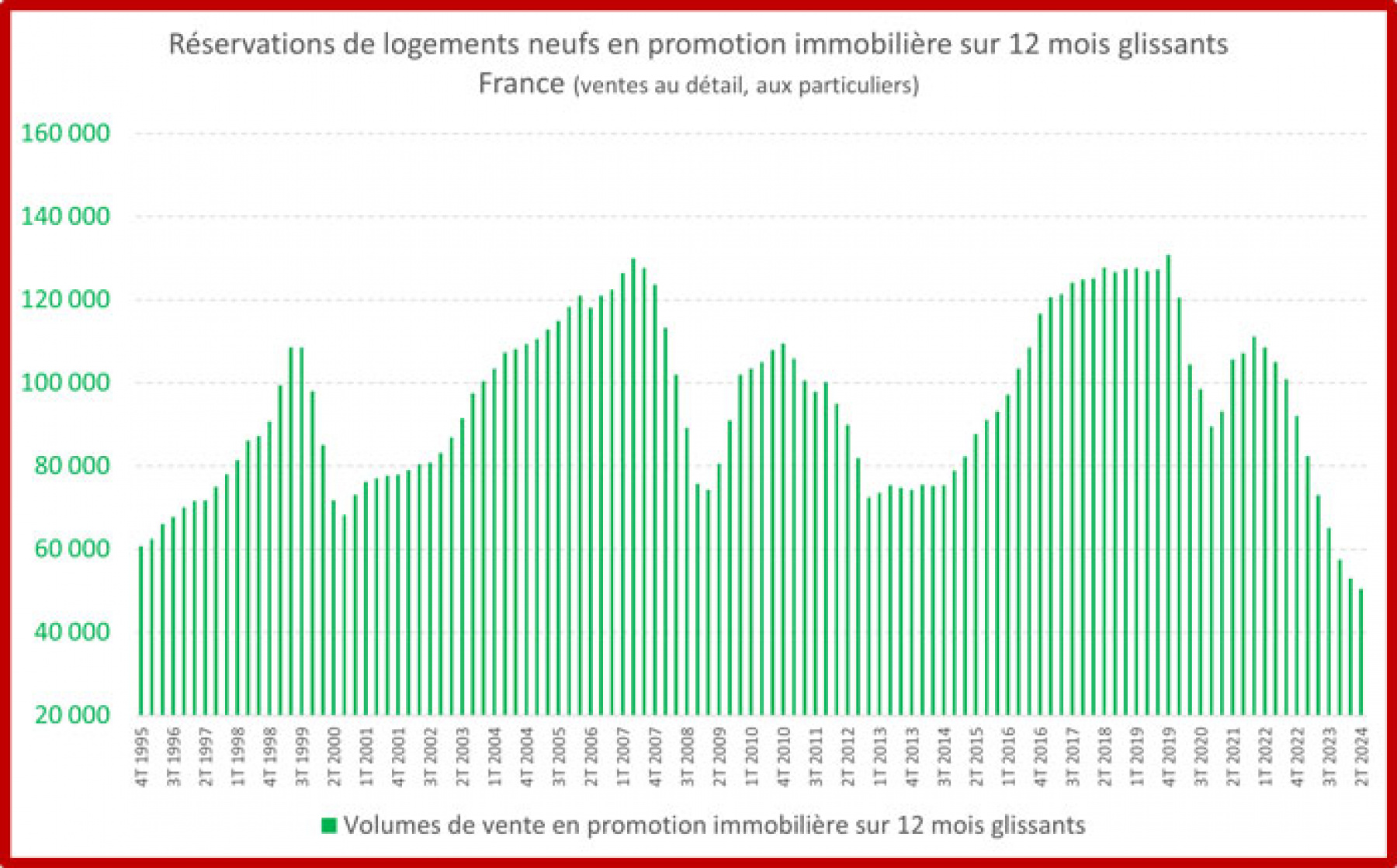

Déjà perceptible au 2nd semestre 2023, le nombre de réservations au détail accuse une nouvelle baisse, de -26 %, et atteint un étiage historiquement bas de 50.300 réservations sur 12 mois glissants. Deux fois moins que durant la période 2019-2022, et ce malgré la crise du covid en 2020 et les confinements qui ont gelé le marché.

Il n’y aura pas eu d’empressement de la part des investisseurs particuliers voulant profiter de la dernière année du dispositif Pinel : ils représentent seulement 1/3 des réservations, leur part dans les ventes « perd » 6 points.

Offre commerciale

L’offre commerciale disponible passe sous la barre des 100.000 logements disponibles à l’offre (95.000 logements à l’échelle nationale). Cela peut sembler cohérent si l’on compare ce chiffre au faible niveau de ventes (solvabilité dégradée des ménages), mais en réalité un stock à moins de 100.000 logements disponibles ne permet pas de dynamiser les ventes. Aussi, la part de stock « dur » (logements disponibles et déjà construits) augmente et représente 7 % de l’offre disponible, contre 3 % 12 mois auparavant. De la même manière, les logements en chantier et toujours disponible à l’offre représentent aujourd’hui 47 % du stock, contre 40 % il y a un an.

Prix

Plusieurs marchés métropolitains connaissent des baisses de prix : -3 % en Ile-de-France ou à Bordeaux, -4 % à Nantes ou Montpellier, et jusqu’à -7 % à Lyon. À l’échelle nationale, le prix moyen/m² baisse de 3 % au 2nd trimestre 2024 par rapport au 1er.

Ventes en bloc

Avec plus de 22.000 logements vendus en bloc au 1er semestre 2024, contre 15.600 au 1er semestre 2023, le nombre de « VEB » progresse, et devrait représenter une part prépondérante des ventes chez les promoteurs, probablement proche des 55 % en fin d’année.

Concernant le segment du logement locatif intermédiaire, les bailleurs institutionnels jouent encore en 2024 leur rôle contracyclique dans la crise, même si le nombre d’acquisitions en LLI, dont le modèle est fortement consommateur de fonds propres, commence à se tasser, après une année 2023 qui marquera un pic haut. C’est aussi lié au fait qu’il y a moins d’opportunités, moins de stock, ou simplement du stock qui n’a pas intéressé les deux acteurs majeurs. La production sera ensuite impactée par la clôture des plans de relance de CDC Habitat et d’Action Logement.

Perspectives

2024

Les perspectives pour l’année 2024 complète s’annoncent sombres, avec probablement moins de 50.000 ventes au détail. La situation sera pire que lors des crises de 2012 et 2008 (d’origine financière), 2000 (hausse brutale des taux d’intérêt liée à l’explosion de la bulle internet). Au pire de la crise de 1995, on comptait quand même 61.000 réservations … (cf. graphique ci-dessus.)

Les investisseurs particuliers devraient représenter seulement 15.000 à 16.000 ventes en cette dernière année d’existence du Pinel, loin des 60.000 atteintes en période faste du dispositif de défiscalisation. Les propriétaires occupants devraient représenter entre 30.000 et 35.000 ventes.

Les dispositifs d’accession sociale, PSLA ou TVA 5,5 % régressent de 22 % sur 12 mois glissants, pour représenter environ 6.500 ventes. Seul le bail réel solidaire, dont les critères d’éligibilité ont été étendu en 2023, connait une progression : + 45 % de ventes, mais sur un volume encore marginal (2.900 ventes sur la période).

Du côté des ventes en bloc, leur volume historiquement élevé de plus de 50.000 ventes projetées en 2024 permet aux promoteurs de trouver des sorties commerciales à certains de leurs programmes, de compenser en partie la chute des ventes au détail, et aux bailleurs sociaux et institutionnels de développer une offre locative sociale et intermédiaire.

Au-delà

Concernant l’alimentation future du marché, avec seulement 343.100 logements autorisés à la construction entre septembre 2023 et août 2024, soit 36.000 de moins que lors des douze mois précédents (- 9,5 %, point le plus bas depuis 1992), cela se traduira par un faible niveau de mises en vente en 2024 et 2025. L’offre commerciale sera longue à se reconstituer, n’aidant pas l’activité à redémarrer…

Face à des prix qui restent élevés, la crise perdurera en 2025. Motif d’espoir à court terme : la baisse de l’inflation (2 % d’ici 2026 selon la Banque de France) devrait favoriser une décrue des taux d’intérêt (3,8 % en septembre 2024, et une hypothèse 3 % au printemps 2025). Couplée à un ajustement des prix de l’immobilier neuf, cette conjoncture devrait apporter à la solvabilité des ménages un bol d’air plutôt bienvenu.

© Unsplash

Merci pour cet article sur l'évolution avancée du marché. Si la chute des ventes au détail aux particuliers est majeure (50.300 sur un an), le graphique masque le fait qu'une part croissante des ventes se font en en bloc (+ de 22.000 logements au 1er semestre 2024 proche des 55 % des ventes en fin d’année). Avoir un graphique sur les ventes totales (particulier + ventes en bloc), permettrait d'avoir un peu de recul face à l'effrondrement des ventes aux particuliers.

En réponse à Anonyme (non vérifié)

Bonjour M. Petitgrand

Merci pour votre intérêt. Vous voyez très juste, en effet. Il est évident que chez Adéquation nous appréhendons le marché dans sa globalité. A cet effet, nous comptabilisons les volumes de VEB à travers notre observatoire du logement neuf Fil-Résidentiel, dont la couverture est nationale.

Pour cet article, nous avons opté pour un graphique portant sur les ventes au détail. Le manque d’information sur les volumes de réservations en bloc sur les décennies précédentes ne nous permettait pas d’avoir une série longue, depuis les années 90. Nous évoquons le sujet dans la partie rédigée.

Nous prenons avec beaucoup de considération votre réaction, et ne manquerons pas de « mettre en graphique » les VEB dans de prochaines parutions.

Merci

Cordialement

Simon Chapuy

Merci pour cet article sur l'évolution avancée du marché. Si la chute des ventes au détail aux particuliers est majeure (50.300 sur un an), le graphique masque le fait qu'une part croissante des ventes se font en en bloc (+ de 22.000 logements au 1er semestre 2024 proche des 55 % des ventes en fin d’année). Avoir un graphique sur les ventes totales (particulier + ventes en bloc), permettrait d'avoir un peu de recul face à l'effrondrement des ventes aux particuliers.

Merci pour votre travail

Bonjour,

Merci pour cet article.

Face aux défis actuels de l’immobilier, LIANAKA propose des solutions pour anticiper et maîtriser les coûts grâce à nos modèles prédictifs de sol (#géotechnique #hydrogéologie #géothermie #environnement).

Notre approche data-driven permet des optimisations à toutes les phases de votre projet (#planification #conception #réalisation).

Ensemble, relevons les défis actuels du secteur immobilier avec des solutions innovantes et durables.

lianaka.com

Réagissez