Les ventes de logements neufs aux particuliers ont poursuivi leur dégringolade en 2023 (près de - 40%), après une baisse déjà marquée entre 2021 et 2022 (- 17%). Les investisseurs se sont particulièrement raréfiés, diminuant de moitié en passant de 41 000 en 2022 à tout juste 20 000 en 2023.

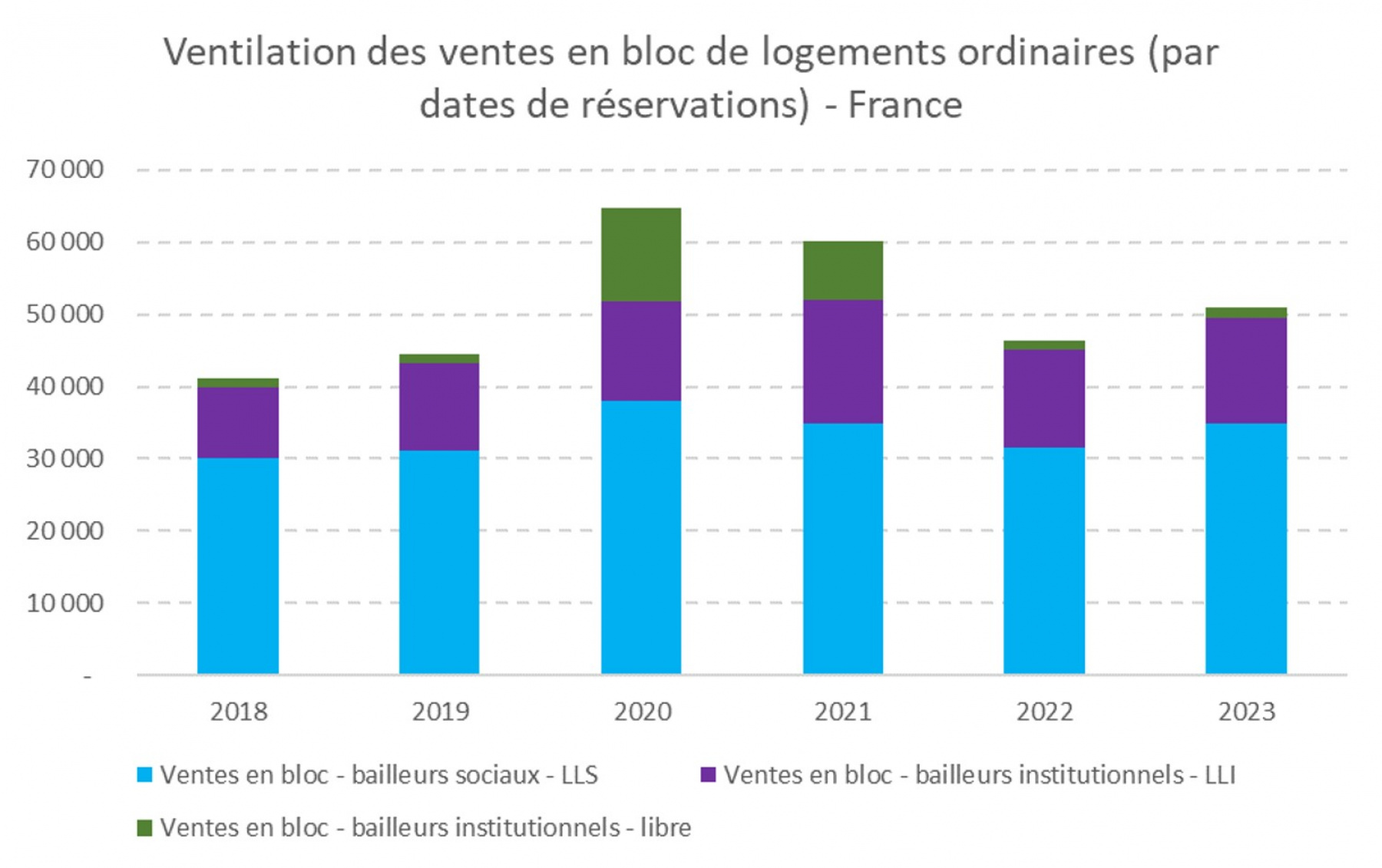

Du côté des ventes en bloc, les volumes de logements neufs vendus aux bailleurs sociaux, bailleurs privés et institutionnels sont restés relativement élevés, en légère hausse de l’ordre de +10%, à près de 51 000 logements.

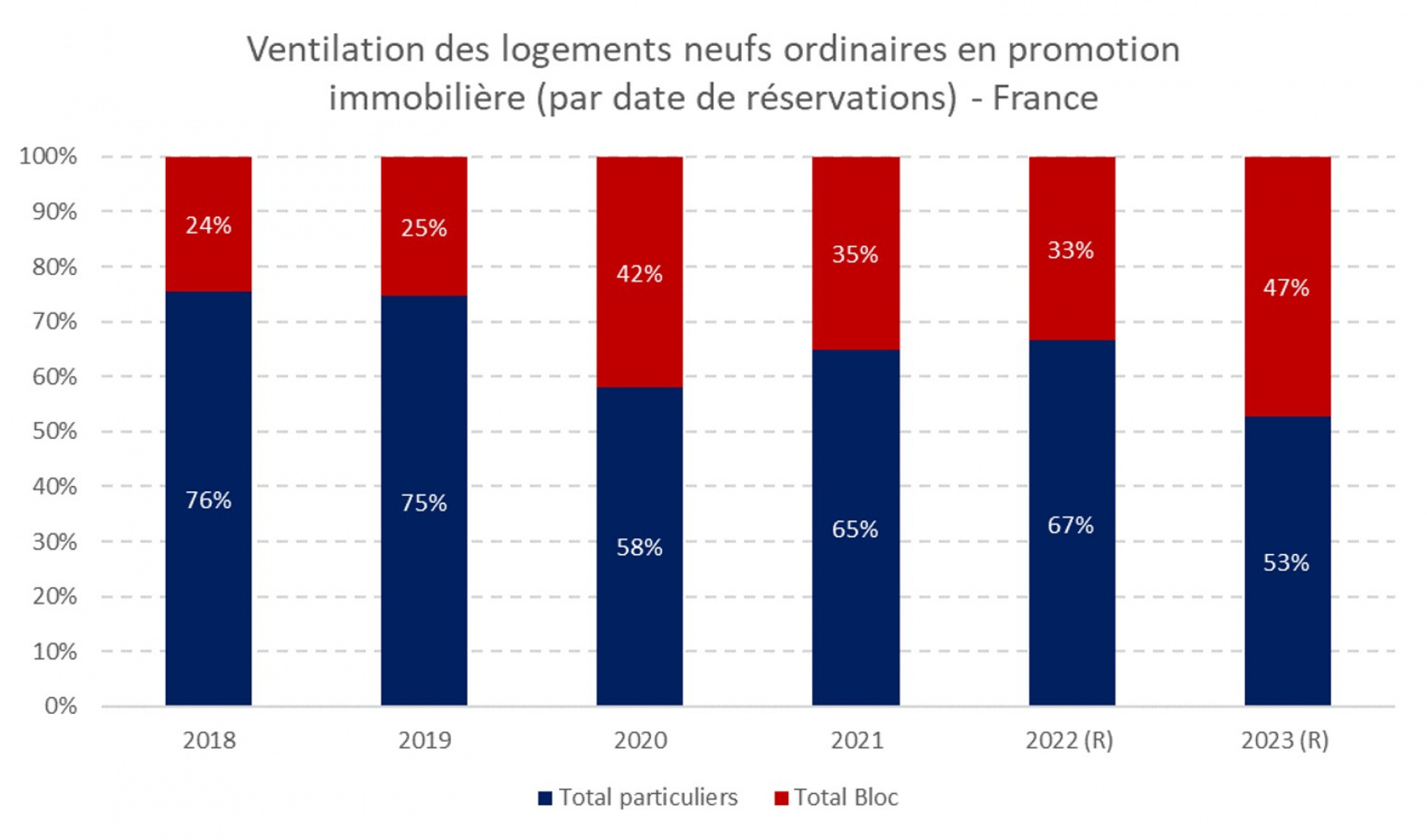

L’année 2023 est donc marquée par une proportion exceptionnelle de ventes en bloc, avec près de 47 % des logements ordinaires commercialisés, contre environ 25 % avant 2020, et autour de 35 % entre 2020 et 2022. Cette proportion pourrait frôler 50 % en 2024 au vu des tendances actuelles.

Décomposition et tendances des ventes en bloc par segment

LOGEMENTS SOCIAUX. Les réservations des bailleurs sociaux pour acquérir des logements (PLUS, PLAI, PLS) restent largement majoritaires dans les ventes en bloc et atteignent 35 000 unités pour la seconde fois depuis 2018. Cela s’explique par les plans de relance de certaines collectivités pour aider la sortie de programmes bloqués par la conjoncture (Métropoles de Lyon, de Montpellier ou de Nantes par exemple), mais également par les nombreuses offres faites par les promoteurs aux bailleurs d’acquérir des programmes neufs à prix « maitrisés », souvent plus favorable économiquement qu’une réalisation en maitrise d’ouvrage directe.

LOGEMENTS INTERMEDIAIRES. En parallèle, les volumes de logements locatifs intermédiaires (LLI), autour de 14 500 unités, ont légèrement progressé, environ 1 000 logements de plus qu’en 2022, mais restent légèrement inférieurs à ceux de 2021.

LOGEMENTS LIBRES. Enfin, les ventes en bloc de logements neufs ordinaires à quelques investisseurs privés ou institutionnels sont restés marginales, n’excédant pas 1 500 unités en 2023, proches des valeurs historiques (à l’exception des années 2020 et 2021, marquées par le plan de relance post-COVID). Elles ont représenté moins de 3 % des logements vendus en bloc, le plus souvent sur des zones très tendues, sur les littoraux ou en région parisienne.

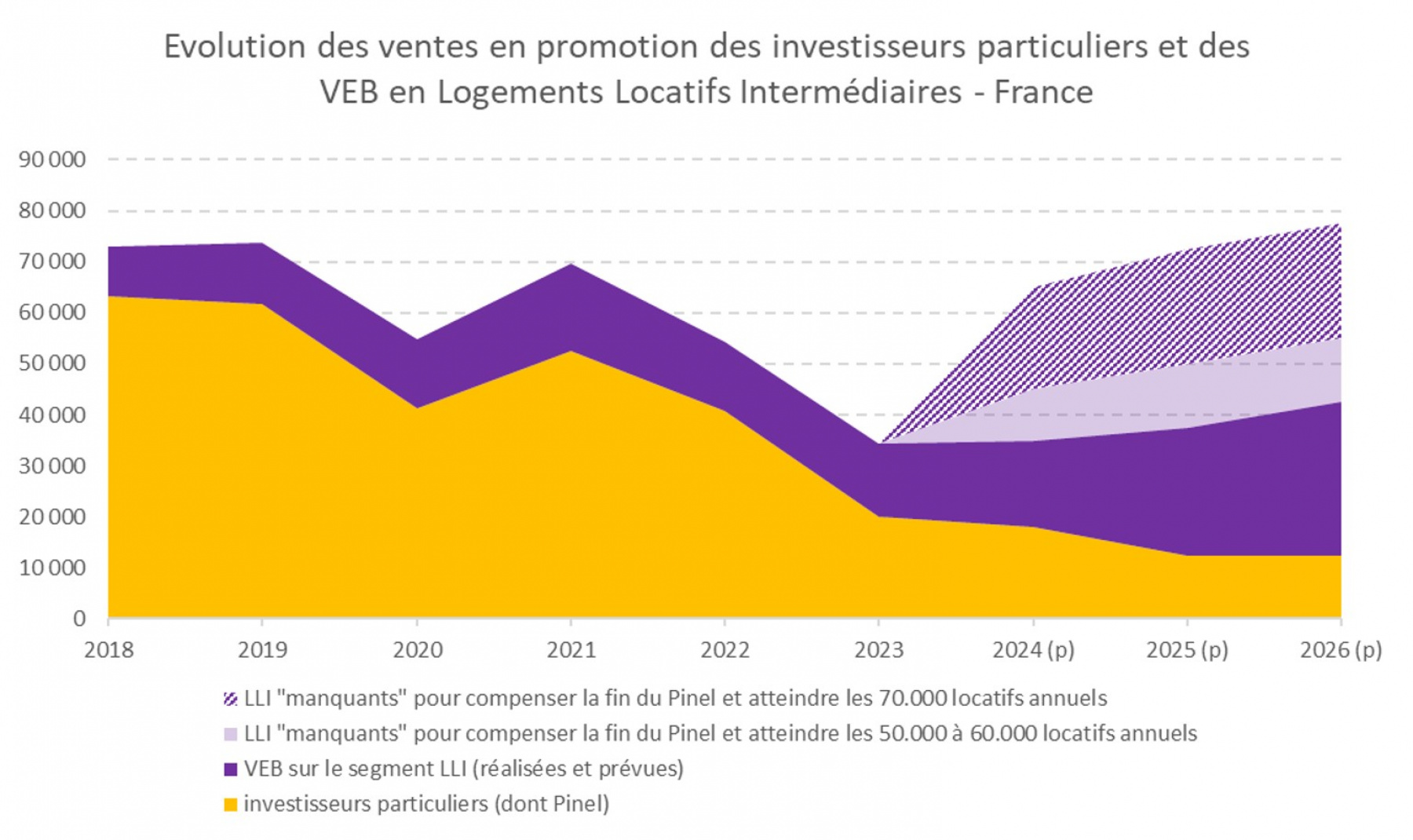

Comparaison des volumes de locatif intermédiaire et de locatif privé (particuliers)

La montée en puissance du LLI, dont les volumes sont appelés à doubler dans les prochaines années, est présentée par le gouvernement comme un moyen de compenser la perte des ventes aux investisseurs particuliers (arrêt définitif du Pinel au 31 décembre 2024 pour mémoire). Il faut toutefois noter que les différents plans d’investissement annoncés en 2023, et plus récemment dans le cadre d’un pacte entre le gouvernement et les professionnels[1], se traduiront dans les ventes avec un décalage de quelques années, le temps de réaliser les études, négociations, et acquisitions définitives des logements auprès des promoteurs.

Force est de constater, comme le démontre le graphique ci-dessus, que les volumes de LLI auront du mal à compenser la baisse des ventes aux investisseurs particuliers. Pour atteindre le niveau des ventes à investisseurs de la période 2010-2019 (51 000 réservations annuelles en moyenne), en considérant que 10 000 à 15 000 investisseurs particuliers pourraient se maintenir annuellement malgré l’extinction du dispositif Pinel, il faudrait à minima tripler la production actuelle de logements locatifs intermédiaires.

Un doublement, comme annoncé en mars 2024, irait dans le bon sens, mais sera insuffisant pour compenser l’effondrement, déjà effectif, des ventes aux particuliers. Par ailleurs se posera tôt ou tard la question des opérations sur lesquelles réaliser lesdites ventes en bloc, les mises en vente de nouveaux programmes étant en baisse constante depuis plus de 24 mois et quasiment à l’arrêt depuis le début de l’année 2024.

Manque à gagner fiscal

L’effondrement des ventes aux particuliers a par ailleurs des répercussions fiscales importantes, aux échelles locale (droits de mutation) et nationale, en particulier sur les recettes de TVA pour le logement neuf.

En 2019, année faste, la promotion immobilière résidentielle neuve hors résidences gérées représentait tous segments confondus un peu plus de 37 milliards d’euros de chiffre d’affaires HT. En appliquant aux ventes de chaque segment de marché son régime de TVA (5,5 %, 10 % ou 20 %) on obtient un montant collecté de plus de 6,6 milliards d’euros .

En 2023, sous les effets conjugués de la baisse des ventes, avec un CA HT inférieur à 25 milliards d’euros HT, et de leur redistribution au profit des ventes en bloc, l’activité aura rapporté un peu moins de 4 milliards d’euros de TVA à l’État. Soit une diminution de près de 2,75 milliards d’euros de TVA par rapport à 2019.

[1] https://www.ecologie.gouv.fr/gouvernement-signe-pacte-operateurs-du-secteur-renforcer-loffre-des-logements-intermediaires

Nota : ce travail a été réalisé à partir de différentes sources, ouvertes et privées. Ont notamment été exploités les données ECLN (VEB) et le bilan des logements aidés (version 2023) du ministère chargé du Logement, ainsi que les bases de données ADEQUATION. Il convient de noter que les différentes sources exploitées présentent des limites statistiques. Elles ont été partiellement traitées dans le cadre de la présente analyse, mais il demeure des interrogations sur certains volumes, en particulier les volumes précis de logements locatifs intermédiaires réservés en bloc, depuis la fin du système d’agréments en 2021.

©pexels-cottonbro-studio

Réagissez