Sur les onze premiers mois de 2020, les ventes de la promotion immobilière ont chuté d’un tiers par rapport à la même période en 2019 et de plus de 40 % en Île-de-France et dans plusieurs aires métropolitaines.

La baisse de l’activité était perceptible dès la mi-2019. Elle correspond à la fin du cycle haussier amorcé en 2015 et s’explique principalement par la pénurie foncière, après trois années de consommation intense et par l’approche des élections municipales. La crise sanitaire l’a accélérée en gelant brutalement les mises en vente et les projets, avec des effets préoccupants sur les stocks.

Cette crise d’offre se répercute violemment sur les prix. Sur l’année 2020, la hausse par rapport à 2019 devrait être de 4 à 5 % en Île-de-France comme à Lyon, Grenoble, Lille, Nantes, Bordeaux et Toulouse, et serait deux fois plus élevée dans plusieurs aires métropolitaines (Marseille, Montpellier, Rennes et Alpes-Maritimes). Ailleurs, les hausses devraient classiquement être inférieures à 2 %. Ces nouvelles hausses viennent rogner encore les capacités d’investissement des primo-accédants et comprimer d’autant le marché des territoires les plus tendus.

Les ventes au détail à investisseurs sont celles qui ont connu la plus forte baisse en volume, soit - 51 % en Île-de-France et - 41 % sur les autres métropoles. Ce segment de marché connaît par ailleurs une réduction structurelle, liée à une hausse des prix plus rapide que celle des loyers en zone A et B1 et à la suppression du dispositif Pinel en 2018 sur les communes classées en B2.

Il est hautement probable que la baisse attendue du pouvoir d’achat et un accès plus difficile au financement bancaire viennent noircir encore ce tableau déjà sombre.

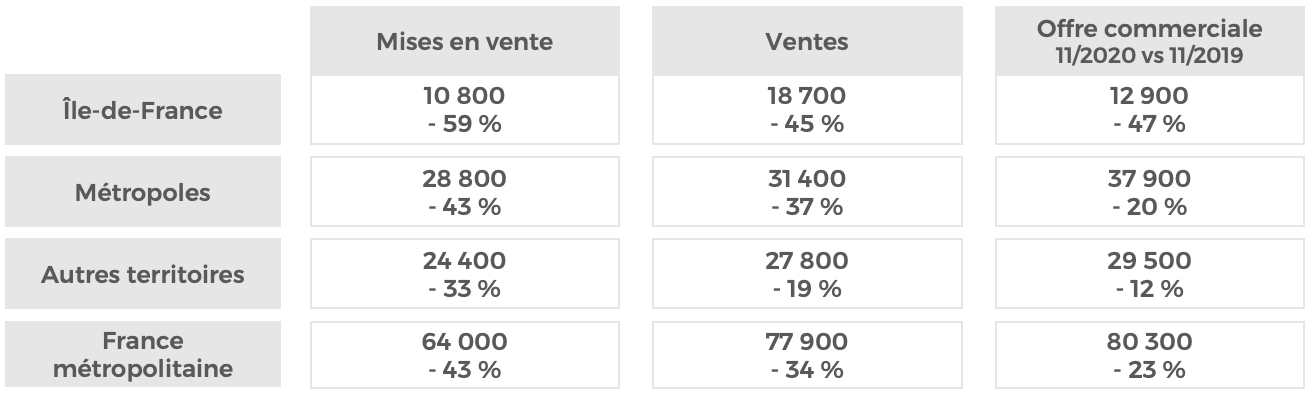

Evolution de la commercialisation de logements neufs

(11 premiers mois de 2020 vs 11 premiers mois de 2019)

Source : données de la Plateforme Promotion France d'ADEQUATION ; redressées par rapport aux séries trimestrielles des observatoires du marché des logements neufs créés à l'initiative de la FPI.

Ventes en bloc et résidences gérées

La compression inéluctable du marché des ventes au détail devrait être en partie compensée par la croissance des ventes de logements locatifs en bloc ou de résidences gérées.

Le processus est bien engagé en ce qui concerne le locatif intermédiaire, la part de ce segment de marché augmentant régulièrement depuis 2017, avec une pointe conjoncturelle en 2020, pour soutenir l’activité de la promotion immobilière en crise. La tendance est toutefois inverse pour les ventes aux bailleurs sociaux, en baisse structurelle pour plusieurs années. En 2021, nous estimons que les ventes en bloc devraient représenter 28 % du total de l’activité des promoteurs sur le segment résidentiel, détail, bloc et produits gérés confondus.

On notera toutefois que ce processus de transfert, des ventes au détail vers les ventes en bloc, ne pourra être que progressif. Il suppose en effet l’alignement stratégique de quatre familles d’acteurs, sans doute avec une incitation forte de l’État : les institutionnels qui devront encore affirmer leur retour sur le secteur résidentiel, les bailleurs sociaux qui sont en train de repenser la maîtrise d’ouvrage et le financement de leurs opérations, les promoteurs qui devront faire évoluer des organisations commerciales encore fortement structurées autour de la vente au détail, et enfin les aménageurs, encore peu habitués à travailler avec les acteurs institutionnels.

Quant aux résidences services (EHPAD, résidences séniors, étudiantes, d’affaires, de loisir) qui représentaient déjà 8 % de l’activité de la promotion immobilière sur le segment résidentiel en 2019, elles devraient continuer à se développer pour trois raisons : ces produits répondent à des besoins structurels, leur aire de marché n’est pas limitée aux métropoles et leur rentabilité suscite une forte appétence chez les investisseurs.

Montages alternatifs à la pleine propriété

Une autre voie de relance du marché consiste à s’engager plus massivement dans les montages qui allègent la charge de l’investissement pour les particuliers. De nombreuses alternatives à l’accession classique existent aujourd’hui, proposées par des proptech telles que Qlay (co-investissement) ou par des investisseurs institutionnels chevronnés tels que La Française (flexi-propriété), pour ne prendre que quelques exemples.

Le BRS (bail réel solidaire) fait partie des montages dissociants très judicieusement conçus. Il dynamise le segment de marché des ménages du début de la classe moyenne en offrant une alternative attractive au PSLA, mais aussi à la location, tout en optimisant l’usage des fonds publics et en permettant la création d’un parc de logements durablement abordables. Sous réserve du volontarisme de la gouvernance des OFS (organismes fonciers solidaires) récemment constitués ou à venir, et à condition que le BRS figure systématiquement dans la programmation des opérations d’aménagement, nous estimons que ce segment pourrait représenter jusqu’à 15 % des ventes au détail dans le neuf.

Réponse aux besoins des villes moyennes

La crise sanitaire semble éveiller des aspirations nouvelles à la vie hors des métropoles, dans les secteurs ruraux et dans les villes moyennes. Elles seraient fondées sur la promesse d’un habitat plus spacieux, mieux doté d’espaces extérieurs, et facilitées par la généralisation du télétravail.

Sans préjuger de la solidité sociologique de cette tendance, une donnée récente de marché donne à réfléchir. Alors que les ventes chutaient dans les métropoles, elles ont beaucoup mieux résisté sur le reste du territoire, dans les secteurs touristiques littoraux et de montagne, les territoires frontaliers, mais aussi dans les agglomérations et villes moyennes. En conséquence, les territoires hors aires métropolitaines ont totalisé 36 % des ventes au détail de la promotion immobilière sur les onze premiers mois de 2020.

Les agglomérations moyennes en particulier devraient enregistrer 7 000 à 8 000 ventes au détail de collectifs neufs sur l’année, et nous estimons que ce volume pourrait plus que doubler dans les années à venir, là où les besoins existent.

© Scott Graham - Unsplash

You are a shining example buy cialis on line These items are entered by the user at a dialog window

Réagissez